е‘Ёдёүж—©й—ҙеёӮеңәдҝЎжҒҜеӨ–иө„еҜҶйӣҶи°ғз ”пјҢжңҖеҸ—е® иӮЎеҮәзӮү

зғӯзӮ№зІҫйҖүпјҡдҪҺиҪЁеҚ«жҳҹ+eSIM+жҝҖе…үйӣ·иҫҫ+дҪ“иӮІжқҝеқ—

13еӨ©еҸҳзӣҳдёҙз•ҢзӮ№жқҘдәҶпјҒзј©йҮҸж•ҙзҗҶзӯүеҫ…еҸҳзӣҳж—¶жңә

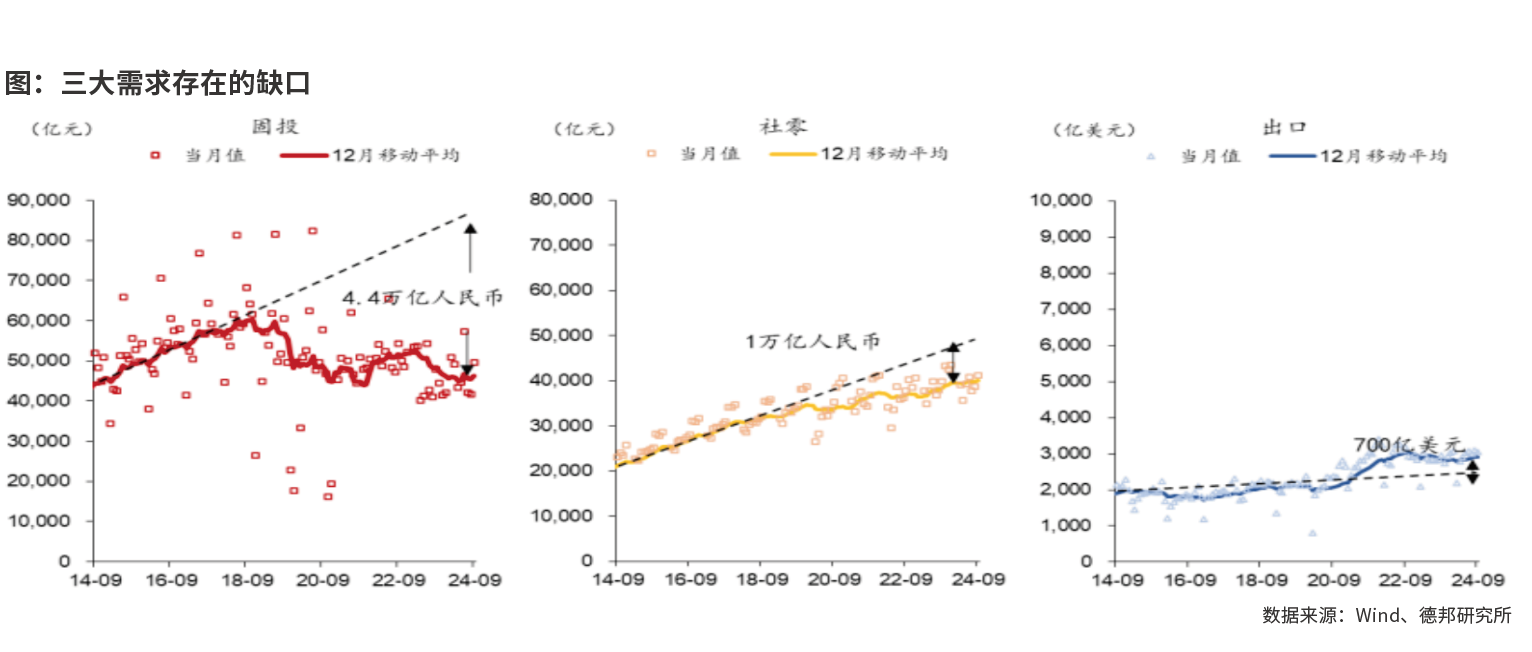

и¶ӢеҠҝе·ЎиҲӘпјҡжҷҡй—ҙдёүеӨ§ж¶ҲжҒҜ еӣһи°ғйЈҺйҷ©еңЁеҠ еӨ§

еёӮеңәжҖҘйңҖиҰҒдёҖж №еӨ§йҳізәҝ11жңҲ26ж—Ҙж“’зүӣе§җеӨҚзӣҳ

иӮЎеҝғпјҡзј©йҮҸйҖҖжҪ®пјҢжіЁж„ҸеұҖйғЁеҶ°зӮ№зҡ„жңәдјҡ

第е…ӯж„ҹи§үпјҡеҰӮдҪ•и§ЈиҜ»еӨ§зӣҳзҡ„зј©йҮҸеҶІй«ҳеӣһиҗҪе‘ўпјҹ

2025е№ҙжҳҜвҖңеҚҒеӣӣдә”вҖқ规еҲ’зҡ„收е®ҳд№Ӣе№ҙпјҢдјҙйҡҸзқҖеӨ–йғЁйЈҺйҷ©еҠ еӨ§пјҢйў„и®ЎеӣҪеҶ…жү©еҶ…йңҖж”ҝзӯ–д№ҹе°ҶеҠ з ҒгҖӮж”ҝзӯ–зҡ„и·Ҝеҫ„иҠӮеҘҸеҸҜиғҪжҳҜпјҡеҠЁжҖҒж ЎеҮҶгҖҒйҖҗжӯҘеҸ‘еҠӣпјҢи§Ҷз»ҸжөҺиҝҗиЎҢе’Ңж”ҝзӯ–ж•ҲжһңйҖҗжӯҘеҠ еҠӣгҖӮ

гҖҖгҖҖгҖҖгҖҖеҰӮдҪ•зҗҶи§Ј2025е№ҙзҡ„з»ҸжөҺж”ҝзӯ–еҪўеҠҝпјҹйңҖеҮҶзЎ®жҠҠжҸЎдёӨдёӘж–№еҗ‘пјҡйҰ–е…ҲжҳҜж·ұеҲ»йўҶдјҡ9жңҲ26ж—Ҙж”ҝжІ»еұҖдјҡи®®иғҢеҗҺзҡ„дёүеұӮеҗ«д№үпјҢе…¶дёҖжҳҜж”ҝзӯ–еҹәи°ғеҮәзҺ°дәҶжҳҺжҳҫж”№еҸҳпјҢд»ҺвҖңзЁідёӯжұӮиҝӣвҖқеҲҮжҚўиҮівҖңе№Іеӯ—еҪ“еӨҙвҖқпјҢиҰҒе……еҲҶжҝҖеҸ‘е…ЁзӨҫдјҡжҺЁеҠЁй«ҳиҙЁйҮҸеҸ‘еұ•зҡ„з§ҜжһҒжҖ§дё»еҠЁжҖ§еҲӣйҖ жҖ§пјҢжҺЁеҠЁз»ҸжөҺжҢҒз»ӯеӣһеҚҮеҗ‘еҘҪпјҢе…¶дәҢжҳҜеңЁдёүдёӯе…ЁдјҡеҗҺпјҢзӘҒз ҙжҖ§зҡ„еҮәеҸ°дәҶдёҖзі»еҲ—ж–°зҡ„ж”ҝзӯ–е·Ҙе…·пјҢеҰӮеӣһиҙӯеҶҚиҙ·ж¬ҫгҖҒдә’жҚўдҫҝеҲ©зӯүе·Ҙе…·пјҢе…¶дёүжҳҜзӣҙйқўеӣ°йҡҫпјҢжӯЈи§ҶжҲҝең°дә§гҖҒиө„жң¬еёӮеңәе’Ңд»·ж јиҫғдҪҺзӯүй—®йўҳпјҢз»ҷдәҲеёӮеңәжҳҺзЎ®гҖҒжё…жҷ°зҡ„ж”ҝзӯ–еә•зәҝгҖӮ

гҖҖгҖҖе…¶ж¬ЎжҳҜз«ҷеңЁдёӯй•ҝжңҹжҲҳз•ҘеҸ‘еұ•ж–№еҗ‘жқҘзңӢпјҢ2025е№ҙж—ўжҳҜвҖңеҚҒеӣӣдә”вҖқ收е®ҳд№Ӣе№ҙпјҢд№ҹжҳҜвҖңж–°дёӨжӯҘиө°вҖқе®һзҺ°2035е№ҙиҝңжҷҜ规еҲ’зҡ„йҰ–дёӘдә”е№ҙ收е®ҳд№Ӣе№ҙпјҢеңЁиҝҷдёӘдә”е№ҙд№ӢдёӯпјҢйқўеҜ№зҷҫе№ҙжңӘжңүд№ӢеҸҳеұҖпјҢе®Ҹи§Ӯз»ҸжөҺе‘ҲзҺ°вҖңеҺ»ең°дә§еҢ–вҖқзҡ„з»“жһ„еҸҳеҢ–пјҢ并йҖҡиҝҮвҖңеҲ¶йҖ з«ӢеӣҪвҖқзҡ„ж–№ејҸдҝғиҝӣй«ҳиҙЁйҮҸеҸ‘еұ•пјҢж үйЈҺжІҗйӣЁпјҢеҸ–еҫ—дәҶдёҖзі»еҲ—з§ҜжһҒзҡ„иҝӣеұ•пјҢдёәиҝңжңҹзӣ®ж Үзҡ„е®һзҺ°жү“дёӢдәҶеқҡе®һзҡ„еҹәзЎҖгҖӮ

гҖҖгҖҖжҲ‘们и®ӨдёәпјҢиҖғиҷ‘9жңҲ26ж—Ҙж”ҝжІ»еұҖдјҡи®®еҶ…ж¶өеҜ№2025е№ҙж”ҝзӯ–еҹәи°ғжңүйҮҚиҰҒжҢҮеј•пјҢеҸ еҠ 2025е№ҙдҪңдёәдёӯй•ҝжңҹ规еҲ’зҡ„йҮҚиҰҒ收е®ҳе№ҙд»ҪпјҢз»ҸжөҺеўһй•ҝзӣ®ж Үйў„и®Ўд»Қе°ҶдҝқжҢҒеңЁ5%е·ҰеҸіпјҢеҗ„йғЁй—Ёеҗ„ең°ж–№еҮқеҝғиҒҡеҠӣгҖҒиё”еҺүйЈҺеҸ‘пјҢжӣҙеҘҪзҡ„жҺЁеҠЁз»ҸжөҺжҢҒз»ӯеӣһеҚҮеҗ‘еҘҪгҖӮ

гҖҖгҖҖеёӮеңәеҜ№дәҺж”ҝзӯ–еҲәжҝҖжңүдёүз§ҚеҲҶеҢ–йў„жңҹпјҢдёҖжҳҜдёҖж¬ЎжҖ§еҮәеҸ°жҺҘиҝ‘вҖңеӣӣдёҮдәҝеә”еҜ№ж¬Ўиҙ·еҚұжңәвҖқејҸзҡ„вҖңеӨ©йҮҸвҖқеҲәжҝҖж–№жЎҲпјҢдәҢжҳҜеҠЁжҖҒж ЎеҮҶгҖҒйҖҗжӯҘеҸ‘еҠӣпјҢи§Ҷз»ҸжөҺиҝҗиЎҢе’Ңж”ҝзӯ–ж•ҲжһңйҖҗжӯҘеҠ еҠӣпјҢдёүжҳҜ继з»ӯдҝқжҢҒжҲҳз•Ҙе®ҡеҠӣгҖӮжҲ‘们и®Өдёә第дәҢз§ҚжҰӮзҺҮиҫғй«ҳпјҢеҜ№дёӯй•ҝжңҹж”ҝзӯ–жҢҒз»ӯеҸ‘еҠӣеҸҜиғҪд№җи§ӮдёҖдәӣпјҢеҜ№зҹӯжңҹдёҖж¬ЎжҖ§еӨ§и§„жЁЎж”ҝзӯ–еҲәжҝҖжҠұжңүи°Ёж…ҺжҖҒеәҰгҖӮ

гҖҖгҖҖгҖҖгҖҖз»“жһ„ж–°зү№еҫҒ

гҖҖгҖҖ2022е№ҙд»ҘжқҘпјҢз»ҸжөҺеўһй•ҝз»“жһ„е‘ҲзҺ°еҮәж–°зү№еҫҒпјҢеҮәеҸЈдёҺеҲ¶йҖ дёҡиЎЁзҺ°дә®зңјпјҢеҹәе»әе№ізЁіпјҢж¶Ҳиҙ№дёҚи¶ігҖҒең°дә§и°ғж•ҙгҖӮиҝҷз§Қж–°еёёжҖҒжҳҜд»ҘвҖңеҲ¶йҖ з«ӢеӣҪвҖқеә”еҜ№вҖңеҺ»ең°дә§еҢ–вҖқеёҰжқҘзҡ„з»“жһңпјҢзҹӯжңҹйҖҡиҝҮеҲ¶йҖ з«ӢеӣҪжҲҳз•ҘпјҢеҸҜд»Ҙдҫқиө–дҫӣз»ҷдјҳеҠҝдёҖж–№йқўдҝғиҝӣдә§иғҪзҡ„дјҳиғңеҠЈжұ°йј“еҠұеҲӣж–°пјҢеҸҰдёҖж–№йқўеҸҜд»ҘеҖҹеҠ©д»·ж јзәўеҲ©е®ҲдҪҸеёӮеңәд»ҪйўқпјҢдҪҶвҖңеҲ¶йҖ з«ӢеӣҪвҖқйҡҫд»ҘеҜ№еҶІвҖңеҺ»ең°дә§еҢ–вҖқеҜ№дҝЎз”Ёжү©еј гҖҒиҙўеҜҢж•Ҳеә”гҖҒиҙўзЁҺ收е…ҘгҖҒжҠөиҙЁжҠјиө„дә§зӯүеёҰжқҘзҡ„иҙҹйқўеҪұе“ҚгҖӮ

гҖҖгҖҖ9жңҲ26ж—Ҙж”ҝжІ»еұҖдјҡи®®зЎ®е®ҡдёҖжҸҪеӯҗеўһйҮҸж”ҝзӯ–е·Ҙе…·пјҢдјҙйҡҸзқҖеӨ–йғЁйЈҺйҷ©еҠ еӨ§пјҢйў„и®ЎеӣҪеҶ…жү©еҶ…йңҖж”ҝзӯ–д№ҹе°ҶеҠ з ҒгҖӮд»Һж”ҜеҮәжі•жқҘзңӢпјҢжҲ‘们预计2025е№ҙ第дёҖгҖҒдәҢгҖҒдёүгҖҒеӣӣеӯЈеәҰзҡ„е®һйҷ…GDPеўһйҖҹеҲҶеҲ«дёә5.1%гҖҒ4.9%гҖҒ4.7%е’Ң4.7%пјҢз»ҸжөҺе‘ҲзҺ°вҖңеүҚй«ҳеҗҺдҪҺвҖқиө°еҠҝпјҢе…Ёе№ҙGDPеўһйҖҹйў„и®ЎжңүжңӣиҫҫеҲ°5.0%е·ҰеҸізҡ„еўһй•ҝзӣ®ж ҮгҖӮ

гҖҖгҖҖз»“еҗҲж¶Ҳиҙ№ж”ҝзӯ–зҡ„延з»ӯжҖ§е’ҢжҲҳз•ҘзәІиҰҒзӣ®ж Үе®һзҺ°зҡ„иҜүжұӮжқҘзңӢжү©еҶ…йңҖж–№еҗ‘пјҢжҲ‘们и®Өдёә2025е№ҙж–°еһӢж¶Ҳиҙ№е’Ңз»ҝиүІдҪҺзўіж¶Ҳиҙ№ж–№йқўеҸҜиғҪдјҡжңүдёҖзі»еҲ—еўһйҮҸж”ҝзӯ–еҮәеҸ°пјҢж¶Ҳиҙ№ж”ҝзӯ–жҲ–继з»ӯеҠ з ҒгҖӮеңЁеӯҳйҮҸж”ҝзӯ–ж–№йқўпјҢд»Ҙж—§жҚўж–°ж”ҝзӯ–ж•ҲжһңиЎЁзҺ°иҫғеҘҪпјҢжҲ‘们预计2025е№ҙи®ҫеӨҮжӣҙж–°е’Ңд»Ҙж—§жҚўж–°зӯүдҝғж¶Ҳиҙ№ж”ҝзӯ–е…·жңүдёҖе®ҡзҡ„延з»ӯжҖ§пјҢжҲ–继з»ӯеҜ№жңҖз»Ҳж¶Ҳиҙ№ж”ҜеҮәеҪўжҲҗж”Ҝж’‘гҖӮеңЁеўһйҮҸж”ҝзӯ–ж–№йқўпјҢдј з»ҹж¶Ҳиҙ№е’ҢжңҚеҠЎж¶Ҳиҙ№е·ІжңүиҫғеӨҡж”ҝзӯ–еҮәеҸ°пјҢйў„и®Ў2025е№ҙеңЁж–°еһӢж¶Ҳиҙ№е’Ңз»ҝиүІдҪҺзўіж¶Ҳиҙ№ж–№йқўдјҡжңүеўһйҮҸж”ҝзӯ–еҮәеҸ°д»ҘеҠ йҖҹж”Ҝж’‘жҲҳз•ҘзәІиҰҒе®һзҺ°е’Ңзӣёе…ізӣ®ж Үзҡ„иҫҫжҲҗгҖӮ

гҖҖгҖҖж•ҙдҪ“жқҘзңӢпјҢжҲ‘们预计2025е№ҙзӨҫдјҡж¶Ҳиҙ№е“Ғйӣ¶е”®жҖ»йўқеўһйҖҹдёә4.3%пјҢеҸ—еҲ°ж”ҝзӯ–еүҚзҪ®еҸ‘еҠӣеҪұе“ҚпјҢзӨҫйӣ¶еӯЈеәҰеҗҢжҜ”е‘ҲзҺ°вҖңVвҖқеһӢиө°еҠҝгҖӮз»“жһ„дёҠзңӢпјҢйӨҗйҘ®гҖҒжұҪиҪҰе’Ңең°дә§еҗҺе‘ЁжңҹжҲ–жҳҜ2025е№ҙзӨҫйӣ¶зҡ„дёүеӨ§е…ій”®зӮ№гҖӮ

гҖҖгҖҖ

жҲ‘们预计2025е№ҙе…Ёе№ҙеӣәе®ҡиө„дә§жҠ•иө„(дёҚеҗ«еҶңжҲ·)еўһйҖҹдёә4.7%гҖӮеҲҶйўҶеҹҹзңӢпјҢеҲ¶йҖ дёҡжҠ•иө„еҗҢжҜ”еўһй•ҝ9.0%пјҢеҹәзЎҖи®ҫж–ҪжҠ•иө„еҗҢжҜ”еўһй•ҝ6.0%пјҢжҲҝең°дә§ејҖеҸ‘жҠ•иө„еҗҢжҜ”еўһй•ҝ-9.8%пјҢеҲ¶йҖ дёҡжҠ•иө„д»Қ然жңүжңӣжҲҗдёәеӣәе®ҡиө„дә§жҠ•иө„еўһй•ҝзҡ„ж ёеҝғж”Ҝж’‘еҠЁеҠӣгҖӮ

гҖҖгҖҖ2024е№ҙеҲ¶йҖ дёҡжҠ•иө„зҡ„й«ҳеўһжқҘиҮӘдәҺвҖңеҲ¶йҖ з«ӢеӣҪвҖқжҲҳз•ҘдёӢй«ҳжҠҖжңҜеҲ¶йҖ дёҡеҝ«йҖҹеҸ‘еұ•зҡ„й©ұеҠЁе’ҢдёӨж–°ж”ҝзӯ–гҖҒж ҮеҮҶжҸҗеҚҮеҜ№дј з»ҹеҲ¶йҖ дёҡжҠ•иө„зҡ„ж”Ҝж’‘пјҢ2025е№ҙеҲ¶йҖ дёҡжҠ•иө„еўһйҖҹжңүжңӣ延з»ӯиҫғй«ҳж°ҙе№ігҖӮ2024е№ҙ3жңҲд»ҘжқҘпјҢе№ҝд№үиҙўж”ҝж”ҜеҮәиҝһз»ӯе…ӯдёӘжңҲиҙҹеўһпјҢеҪ“еүҚе№ҝд№үиҙўж”ҝж”ҜеҮәеӨ„дәҺеҺҶеҸІдҪҺдҪҚпјҢиӢҘ2025е№ҙдёӯеӨ®е’Ңең°ж–№еҗҢж—¶еҸ‘еҠӣпјҢ银иЎҢдҝЎиҙ·е’ҢеҹҺжҠ•еҖәеҠЎеҲҶеҲ«ж–°еўһ4000е’Ң20000дәҝпјҢеҹәе»әеҲ°дҪҚиө„йҮ‘е……и¶іпјҢжңүеҠ©дәҺеёҰеҠЁеҹәе»әжҠ•иө„з§ҜжһҒеўһй•ҝгҖӮ

гҖҖгҖҖвҖңдә§е“ҒеҠӣвҖқе’ҢвҖңжё йҒ“еҠӣвҖқеҲҶеҲ«жҳҜеҮәеҸЈе’ҢеҮәжө·зҡ„ж ёеҝғй©ұеҠЁеҠӣпјҢвҖңдә§е“ҒеҠӣвҖқеҚівҖңжҖ§д»·жҜ”дјҳеҠҝвҖқеҠ йҖҹз”ҹдә§еҲ¶йҖ еҮәжө·пјҢвҖңжё йҒ“еҠӣвҖқеҚіе•ҶдёҡжЁЎејҸжңүж•ҲвҖңеӨҚеҲ¶вҖқеҠ йҖҹжё йҒ“еҮәжө·пјҢд»Һиҙёжҳ“еҜ№иұЎе’Ңиҙёжҳ“дә§е“ҒдёӨдёӘи§Ҷи§’еҸҜд»ҘеҜ№жӯӨйӘҢиҜҒгҖӮжҲ‘们预计2025е№ҙзҫҺе…ғи®Ўд»·еҮәеҸЈеҗҢжҜ”еўһйҖҹдёә4.1%гҖӮ

гҖҖгҖҖгҖҖгҖҖж”ҝзӯ–жү©еӣҙеҠ з Ғ

гҖҖгҖҖдёәеә”еҜ№дҝЎз”ЁдёҚз•…гҖҒд»·ж јеҒҸдҪҺгҖҒең°дә§дёҚзЁізӯүзҺ°иұЎпјҢ2024е№ҙж”ҜжҢҒжҖ§иҙ§еёҒж”ҝзӯ–з§ҜжһҒеҸ‘еҠӣпјҢйҮҮеҸ–дәҶйҷҚеҮҶйҷҚжҒҜгҖҒйҰ–д»ҳжҜ”гҖҒйҷҚдҪҺеӯҳйҮҸиҙ·ж¬ҫеҲ©зҺҮзӯүдёҖзі»еҲ—ж”ҝзӯ–гҖӮеұ•жңӣ2025е№ҙпјҢжҲ‘们и®Өдёәиҙ§еёҒж”ҝзӯ–е°Ҷ延з»ӯж”ҜжҢҒжҖ§з«ӢеңәпјҢжӣҙиҝӣдёҖжӯҘзҡ„е®һж–ҪйҖҶе‘Ёжңҹи°ғиҠӮж”ҝзӯ–пјҢйҮҚзӮ№жҲ–еңЁдәҺд»ҘдёӢеӣӣдёӘж–№йқўпјҡ

гҖҖгҖҖ(1)жҖ»йҮҸж”ҝзӯ–дёҠиҝӣдёҖжӯҘе®һж–ҪйҷҚеҮҶйҷҚжҒҜд»Ҙдҝғиҝӣе®ҪдҝЎз”Ёе’Ңд»·ж јж°ҙе№іжё©е’ҢеӣһеҚҮпјӣ(2)з»“жһ„жҖ§иҙ§еёҒж”ҝзӯ–дёҠеўһи®ҫжү©е®№дёҺжҸҗиҙЁеўһж•ҲеҸҢеҗ‘еҸ‘еҠӣд»ҘиҒҡз„ҰйҮҚзӮ№ж”ҜжҢҒз»ҸжөҺз»“жһ„иҪ¬еһӢпјӣ(3)ең°дә§зӣёе…іж”ҝзӯ–继з»ӯдјҳеҢ–ж”ҫжқҫд»ҘдҝғиҝӣжҲҝең°дә§жӯўи·ҢеӣһзЁіпјӣ(4)еҲӣж–°е·Ҙе…·ж”ҜжҢҒиө„жң¬еёӮеңәеҸ‘еұ•д»ҘжӣҙеҘҪеҸ‘жҢҘиө„жң¬еёӮеңәж”ҜжҢҒз»ҸжөҺеҸ‘еұ•зҡ„дҪңз”Ёе’Ңж”№е–„еұ…ж°‘иҙўеҜҢж•Ҳеә”гҖӮжӯӨеӨ–пјҢиҙ§еёҒж”ҝзӯ–дёҺиҙўж”ҝж”ҝзӯ–гҖҒдә§дёҡж”ҝзӯ–гҖҒ科жҠҖж”ҝзӯ–зӯүзҡ„еҚҸеҗҢй…ҚеҗҲд№ҹжңүжңӣиҝӣдёҖжӯҘеҠ ејәпјҢжӣҙеҘҪең°еҪўжҲҗж”ҝзӯ–еҗҲеҠӣпјҢж”ҜжҢҒй«ҳиҙЁйҮҸеҸ‘еұ•гҖӮ

гҖҖгҖҖиҙўж”ҝж”ҝзӯ–еҸ‘жҢҘжӣҙеӨ§дҪңз”Ёж”ҜжҢҒйҖҶе‘Ёжңҹж”ҝзӯ–еҸ‘еҠӣпјҢдёҖж–№йқўз§ҜжһҒеҸ‘жҢҘж”ҝеәңжҠ•иө„гҖҒж”ҝеәңж¶Ҳиҙ№зҡ„еј•йўҶе’Ңжқ жқҶдҪңз”ЁпјҢйў„и®Ўе№ҝд№үиҙўж”ҝж”ҜеҮәжңүжңӣжҸҗйҖҹпјҢдё“йЎ№еҖәгҖҒи¶…й•ҝжңҹзү№еҲ«еӣҪеҖәзӯүжңүжңӣеҠ з ҒгҖӮеҸҰдёҖж–№йқўз»§з»ӯдёҚж–ӯеҠ еӨ§еҜ№ж–°иҙЁз”ҹдә§еҠӣзҡ„ж”ҜжҢҒеҠӣеәҰпјҢйҖҡиҝҮеҮҸзЁҺйҷҚиҙ№гҖҒдё“йЎ№еҖәжҠ•еҗ‘иҢғеӣҙжү©еӣҙгҖҒи¶…й•ҝжңҹзү№еҲ«еӣҪеҖәе®ҡеҗ‘ж”ҜжҢҒзӯүж–№ејҸжқҘе®һзҺ°гҖӮ

гҖҖгҖҖдёӯеӨ®иҙўж”ҝеҠ жқ жқҶеҸ‘еҠӣпјҢжҲ–жҸҗеҚҮиөӨеӯ—规模дёҺиөӨеӯ—зҺҮгҖӮжҲ‘们预计2025е№ҙжҖ»иөӨеӯ—规模жңүжңӣиҫҫеҲ°4.5дёҮдәҝе…ғпјҢе…ЁеӣҪдёҖиҲ¬е…¬е…ұ预算收е…ҘеҸҠж”ҜеҮә规模е°ҶеҲҶеҲ«иҫҫеҲ°23дёҮдәҝе’Ң30дёҮдәҝе…ғпјҢеҗҢжҜ”еўһйҖҹзӣ®ж ҮеҲҶеҲ«дёә5%е’Ң6%гҖӮ

гҖҖгҖҖиҖғиҷ‘2024е№ҙиҮід»ҠжҲҝең°дә§еёӮеңәж”ҝзӯ–ж•Ҳжһңжңүж”№е–„з©әй—ҙпјҢеёӮеңәжёҗиҝӣдҝ®еӨҚпјҢйў„и®Ў2025е№ҙеҚ–ең°ж”¶е…ҘеӨ§жҰӮзҺҮеңЁ5дёҮдәҝе…ғе·ҰеҸігҖӮе№ҝд№үиҙўж”ҝж”ҜеҮәдҫқиө–дё“йЎ№еҖәеҸ‘еҠӣпјҢйў„и®Ўж–°еўһдё“йЎ№еҖә规模жңүжңӣиҫҫеҲ°5дёҮдәҝе…ғгҖӮ

гҖҖгҖҖ2025е№ҙзү№ж®ҠеӣҪеҖәеҸҠи¶…й•ҝжңҹзү№еҲ«еӣҪеҖәд»Қе°ҶжҳҜйҮҚиҰҒвҖңж”ҝзӯ–еӯҗеј№вҖқгҖӮ дёҖж–№йқўеҸҜиғҪ继з»ӯз”ЁдәҺжҸҗжҢҜж¶Ҳиҙ№пјҢж¶Ҳиҙ№е“Ғд»Ҙж—§жҚўж–°ж”ҝзӯ–зҡ„延з»ӯе’Ңжү©еӣҙеҠ з ҒеҖјеҫ—жңҹеҫ…пјҢеҸҰдёҖж–№йқўеҜ№ж°‘з”ҹе·ҘзЁӢгҖҒдә§дёҡиҪ¬еһӢгҖҒеҢәеҹҹеҸ‘еұ•зӯүи–„ејұйўҶеҹҹеҠ ејәж”ҜжҢҒпјҢжҺЁеҠЁйҮҚеӨ§йЎ№зӣ®еҸ‘еҠӣпјҢеёҰеҠЁж”ҝеәңжҠ•иө„гҖӮеҗҢж—¶пјҢеңЁз§‘жҠҖгҖҒе®үе…ЁзӯүйўҶеҹҹд№ҹеҸҜд»ҘеҠ ејәж”ҜжҢҒпјҢд»ҺиҖҢе°ҶйғЁеҲҶйў„з®—еҶ…иө„йҮ‘и…ҫжҢӘеҮәжқҘпјҢз”ЁдәҺдёҖиҲ¬жҖ§ж”ҜеҮәгҖӮ

гҖҖгҖҖ(дҪңиҖ…дёәеҫ·йӮҰиҜҒеҲёз ”究жүҖжүҖй•ҝ)

гҖҖгҖҖ