2025年临近收官,有色金属板块在经历前三季度的强势表现后,于四季度再度迎来政策、供需与资金面的共振催化。截至12月24日,中证工业有色金属主题指数(H11059.CSI)年内累计涨幅已达87.38%,继续领跑全市场主要行业指数。12月26日截至13:06,该指数继续强势上涨3.54%,铜价再创历史新高。

过去,有色金属板块以强周期、高波动著称,但如今,这个传统的行业正在经历底层逻辑的深刻重构,从“周期品”转向“成长型资产”。在全球绿色转型、AI算力基建与供应链安全战略深入推进的背景下,尤其是工业有色正从“周期波动”走向“成长主升”,产业逻辑的深刻重塑为投资者带来中长期布局机遇。

政策发力+供需趋紧,2025走势气势如虹

2025年可谓是“有色大年”,来自于多重因素的共振。

宏观方面,全球范围内降息周期的开启和美元指数走弱,全球流动性相对宽松,为以美元计价的大宗商品提供了估值支撑;同时,中美科技与经贸竞争加剧,资金为避险而涌入贵金属及有色金属等战略性资源品。

供需方面,需求端的变革让传统金属“成功变身”。例如,铜不再仅仅只是传统基建耗材,在AI时代铜是AI算力中心、全球电网升级的“刚需品”;而铝的地产依赖度也在持续下降,如今其需求重心正从地产转向人形机器人等轻量化领域;此外,稀土、钴等小金属更因大国博弈升级为“战略资源”,国内出口管制强化后,今年以来,稀土精矿价格已连续多次上调。然而供给端,受长期资本开支不足、环保政策收紧及地缘政治事件(如印尼格拉斯伯格铜矿停产)等因素影响,有色供给受到刚性约束,库存水平降至低位,导致供需缺口预期不断强化。

政策方面,各国政策对矿产资源的管控趋严,如中国对稀土开采实施总量控制和出口管制,以及环保标准提高,进一步限制了供应;同时,反内卷政策和绿色转型战略(如双碳目标)推动了对关键金属的需求,凸显了资源的战略属性。

再加上前几年有色金属板块走低,估值处于历史低位,具备较强的向上修复空间;而盈利预期改善与估值修复的双重驱动形成了“戴维斯双击”,推动相关板块大涨。

进入2025年11月以来,工业有色延续高位震荡上行。一方面,国内《有色金属行业稳增长工作方案》逐步落地,多地推出细分领域配套支持措施,行业景气度预期持续提升;另一方面,海外铜、铝等主要品种库存持续下降,供应扰动频发。据最新行业数据,伦铜库存已降至2019年以来最低水平,全球显性铜库存同比减少超40%,供需缺口进一步支撑价格韧性。

与此同时,稀土、锂、钴等战略小金属在新能源车产销回暖、机器人产业加速落地的推动下,价格中枢稳步上移。2025年11月,国内轻稀土氧化物价格较年初上涨逾30%,战略资源属性在政策规范与需求拉动下逐步兑现。

后市如何看?业绩驱动仍是主线

当前美联储降息仍在继续,美元指数震荡走弱,以美元计价的大宗商品价格获得有力支撑。近期国际金价已突破4500美元/盎司,铜价更是站上每吨11000美元关口。在低利率与高波动并存的宏观环境下,有色金属兼具抗通胀属性与成长弹性,成为资金增配的重要方向。

国内方面,稳增长政策持续发力,制造业PMI连续数月处于扩张区间,下游加工企业开工率保持高位,有色金属社会库存去化顺畅,行业基本面扎实。

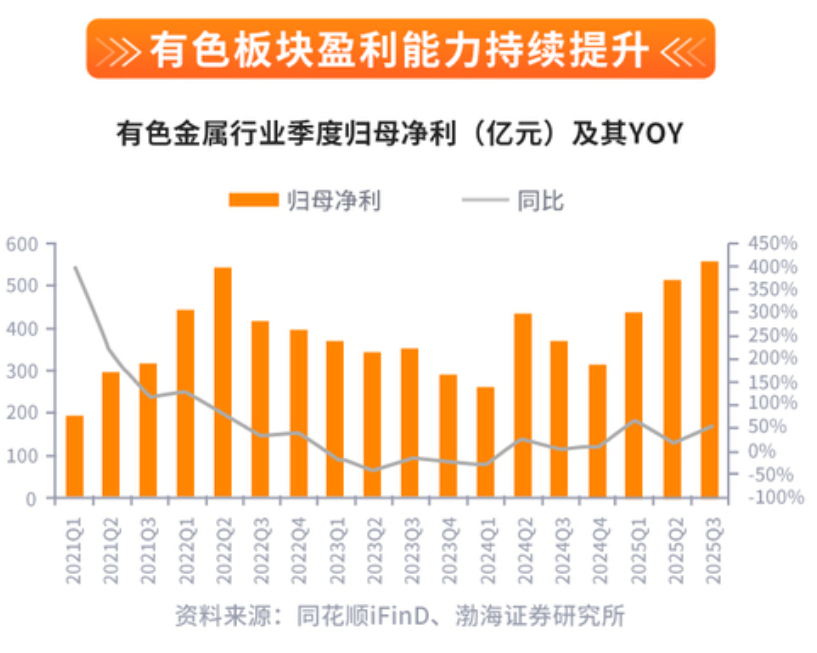

截至2025年12月15日,中证工业有色金属主题指数近五年累计收益率超越沪深300指数约112个百分点,近三年年化波动率低于行业历史中枢,展现较强的收益稳健性。根据Wind一致预测,该指数成分股2025年归母净利润增速预期仍维持在35%以上,2026年有望延续两位数增长,盈利驱动逻辑清晰。

值得注意的是,从估值角度看,当前工业有色指数PE-TTM约为22.13倍,处于近十年约38%分位水平,与业绩增速相比仍具备一定安全边际。在行业景气度持续、企业盈利改善的背景下,板块估值具备进一步修复空间,当前位置或仍有不错的布局价值。

资料来源:同花顺IFinD

涨价潮持续+估值修复,有色2026年如何布局?

有色金属行业细分领域复杂、价格波动较大,因此指数化投资成为捕捉行业趋势的高效工具。天弘中证工业有色金属主题指数型基金(A:017192;C:017193)紧密跟踪中证工业有色金属主题指数,一键布局铜、铝、稀土、锂等30家工业金属龙头企业,行业结构均衡,覆盖工业金属、小金属、能源金属等核心赛道。

这只产品有几方面价值值得关注:

纯粹聚焦:指数编制紧扣“工业有色”主题,剔除贵金属,突出产业属性;

龙头集中:成分股多为各细分领域具备资源、技术、规模优势的上市公司;

成本透明:管理费率低,持仓清晰,适合中长期关注。

展望2026年,有色金属行业有望在以下方向持续演绎成长逻辑:

1、电网改造与AI算力基建带动铜需求长期增长;

2、机器人、新能源汽车轻量化推动高端铝材应用升级;

3、供应链自主可控战略下,稀土、钨等战略金属价值重估仍在途中。

当前时点,行业正处于“供给刚性、需求新兴、政策支持”三期叠加的关键阶段。对于普通投资者而言,借道指数基金布局,既能规避个股选择风险,又有望能把握行业整体发展红利。

布局有色金属从“周期”走向“成长”的历史性机遇,投资者可关注天弘中证工业有色金属主题指数型基金(A:017192;C:017193),上支付宝、天天基金、京东金融等平台搜索“天弘工业有色”即可了解。

风险提示: 仅供参考,不构成任何投资建议。基金有风险,投资需谨慎。基金的过往业绩不预示其未来表现,投资者应理性判断并独立决策。