天风证券股份有限公司刘杰近期对招商银行进行研究并发布了研究报告《净息差保持韧性,资产质量稳健》,给予招商银行增持评级。

招商银行(600036) 事件: 4月29日,招商银行发布2025年一季度报告。2025Q1公司实现营收838亿元,YoY-3.09%;归母净利润373亿元,YoY-2.08%;年化ROE同比下降1.95pct至14.13%。 点评: 信贷增长放缓,净息差韧性较强。2025Q1净利息收入同比增长1.9%,而2024年同比增长-1.6%,净利息收入回归正增轨道。 规模方面,2025Q1末总资产同比增长8.8%,其中贷款总额、金融投资分别同比增长4.5%、20.2%,信贷需求疲弱下公司加大债券配置力度。净息差方面,2025Q1净息差为1.91%,较2024Q4仅下降3bp,韧性较强。资产端,2025Q1生息资产收益率环比下降12bp至3.21%,LPR和存量房贷利率下调,叠加有效需求不足导致的贷款利率自发式下行,贷款收益持续承压。负债端,2025Q1计息负债成本率环比下降11bp至1.39%。我们认为,存款挂牌利率下调红利加速释放,负债成本压力缓解是支撑净息差的核心原因。 中收降幅收窄,其他非息负增长。2025Q1净手续费及佣金收入同比增长-2.5%,而2024年同比增长-14.3%。拆分业务来看,受益于资本市场回暖,2025Q1财富管理手续费及佣金收入同比增长10.5%,较2024年的同比下降22.7%明显改善。2025Q1净其他非息收入同比增长-22.2%,主要受一季度债市利率快速上行影响,债券和基金投资公允价值下降,2025Q1公允价值变动损益同比减少57亿至-53亿。 资产质量整体改善。2025Q1末,公司不良率环比下降1bp至0.94%,低位水平继续改善。其中,公司口径下对公不良率环比下降6bp至0.95%,支撑资产质量稳中向好,但零售端各类资产风险持续暴露,不良率环比上升3bp至1.01%。 2025Q1年化不良生成率较2024年下降5bp至1.00%,新生成不良压力减轻。但2025Q1末公司口径关注率环比上升7bp至1.33%,逾期率环比上升5bp至1.37%,潜在不良压力有所上升。 2025Q1末拨备覆盖率环比下降1.95pct至410.03%,排名股份行第一,风险抵御能力充足。 盈利预测与估值: 零售龙头银行,公司低负债成本护城河深厚。我们预测公司2025-2027年归母净利润同比增长为0.81%、3.65%、4.11%,对应BPS分别为47.15、51.98、55.64元,维持“增持”评级。 风险提示:宏观经济震荡,不良资产大量暴露,息差下行压力加大

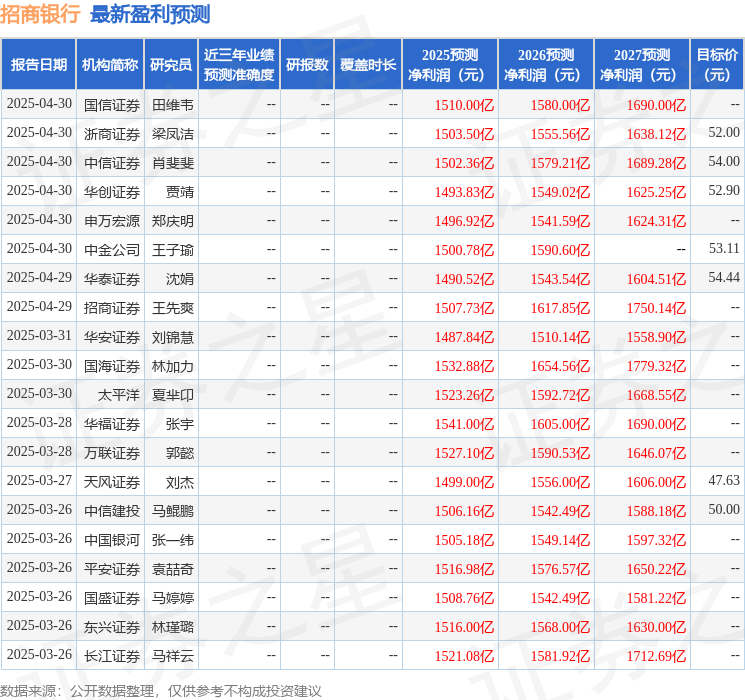

最新盈利预测明细如下:

该股最近90天内共有28家机构给出评级,买入评级24家,增持评级4家;过去90天内机构目标均价为54.17。

为证券之星据公开信息整理,由AI算法生成(网信算备310104345710301240019号),不构成投资建议。