3月7日,市场全天震荡调整,创业板指领跌。

盘面上,有色金属概念股逆势大涨,罗平锌电等涨停。汽配股震荡走强,浙江黎明4连板。机器人概念股局部活跃,方正电机等涨停。下跌方面,固态电池展开调整,华丰股份跌停;算力概念股震荡走低,拓维信息跌停。

截至收盘,沪指跌0.25%,深成指跌0.5%,创业板指跌1.31%。市场热点较为杂乱,个股跌多涨少,全市场超3500只个股下跌。沪深两市全天成交额1.82万亿,较上个交易日缩量882亿。

市场震荡分化!小金属“异军突起”

今日,A股市场震荡分化,三大指数涨跌不一。

一方面,以有色金属为代表的周期股成为今日市场领涨方向,军工股也于盘中震荡走强。

消息面上,工业金属价格近来明显上涨,国内沪铜期货主力合约早间涨逾1%,创半年来新高,连续第3个月上扬。沪铅主力合约早间也创出年内新高,沪锡、沪锌等亦有所上涨。稀有金属方面,自商务部对美出口管制新政发布以来,锑、镓、锗等稀有金属价格出现明显上涨趋势。

值得注意的是,小金属概念走高或也是机器人方向的情绪扩散。随着人形机器人实现量产,高性能钕铁硼永磁材料是生产人形机器人的关键零部件之一,也有望为稀土永磁材料的需求打开长期成长空间。

中信建投证券认为,从终端排产情况看,新能源车、光伏、家电、电网投资均有序推进,地产竣工下行幅度在预期范围内,预示工业金属下游消费增速或有超预期表现;折射到微观数据上,金属库存已经接近拐点,2月制造业PMI超预期,凸显经济韧性与消费潜力,有望推动金属价格维持强势。

另一方面,AI与机器人概念虽有所分化,但依旧维持着较高的活跃度。

消息面上,上交所在3月6日举办了“未来产业沙龙”人形机器人产业座谈会,座谈会以“对话未来伙伴:人形机器人”为主题,20余家产业链上市公司、拟上市企业与券商、创投机构、银行等专业机构参加会议。

据悉,本次座谈会侧重人形机器人强“身”健“脑”,主要谈及以下两个方向议题:一是围绕着产业的长期健康发展,“耦合”一词在座谈会中频被提及;二是考虑到人形机器人研发成本高、难度大、依赖大量数据开展训练,相关企业也建议有关方面能够引导资金、数据等资源要素进一步向人形机器人产业聚集。

整体而言,目前市场仍以震荡向上轮动上涨结构看待,后续是否还有足够的资金承接仍是值得关注的重点,应对上,分析人士建议,仍可关注核心热点题材方向的回调低吸机会。

社保基金重仓股出炉(名单)

财报季,社保基金持股动向曝光!

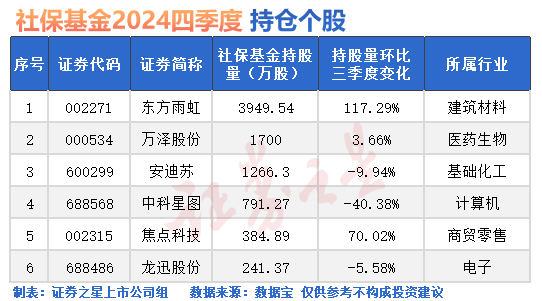

近期,不少公司陆续披露了2024年四季度,统计这些财报可以发现,去年四季度末社保基金共现身6只个股前十大流通股东榜,其中,对东方雨虹、万泽股份、焦点科技3只个股进行了增持。

数据显示,社保基对这6只个股合计持股量8333.36万股,期末持股市值合计16.43亿元。持股变动显示,不变1只,减持2只,增持3只。

从前十大流通股东名单中社保基金家数来看,东方雨虹、中科星图等2只股有2家社保基金集中现身,持股量分别为3949.54万股、791.27万股。

从持股比例看,社保基金持有比例最多的是龙迅股份,持股量占流通股比例为4.32%,其次是万泽股份,社保基金持股比例为3.40%,持股比例居前的还有东方雨虹、焦点科技、中科星图等。

持股数量方面,社保基金持股量最多的是东方雨虹,共持有3949.54万股,万泽股份、安迪苏等紧随其后,持股量分别为1700.00万股、1266.30万股。

业绩方面,社保基金持有个股中,去年年报净利润同比增长的有5家,净利润增幅最高的是安迪苏,公司2024年共实现净利润12.04亿元,同比增幅为2208.66%,净利润同比增幅居前的还有龙迅股份、焦点科技等,净利润分别增长40.62%、19.09%。

以板块分布统计,社保基金持有个股中,主板有4只,科创板有2只。市场表现方面,社保基金重仓股今年以来平均上涨16.34%,涨幅跑赢沪指。

A股市场慢牛有望延续

最后,看下A股后市。

瑞银证券中国策略分析师孟磊预计,2025年保险资金、公募基金、社保基金分别为A股市场带来1万亿元、5900亿元及1200亿元人民币的净流入。A股成交量跃升有利于中小盘股,看好A股中小盘股及成长股。

华金证券认为,长期来看,政策进一步明确、细化和落实,可能推动盈利和信用企稳:一是政策发力和货币宽松可能使得盈利回升趋势延续、信用底回升;二是政策进一步细化和落实将提升市场信心进而夯实A股中长期慢牛基础。

中信证券表示,今年两会,除了符合预期的总量类经济目标之外,科技AI创新+供给侧“反内卷”+需求侧扩内需三大明确的政策思路振奋人心,预计市场信心的修复将从科技领域逐步扩散到经济领域。中国的核心资产有望迎来春天。

具体配置上,中信证券建议关注三个视角:

第一,科技创新推动产业价值重构。科技板块更看重极致创新催生新需求,重点关注国产算力、端侧AI、高能量密度能源载体及创新药四个方向;

第二,供给侧改革引导行业供需出清。供给侧发力,料将通过四大政策手段加速淘汰低质产能,促使优质产能利润回流和估值重塑,重点关注铝、钢铁、面板,同时密切关注新能源领域优化产能举措的落地进程;

第三,制度优化释放消费潜能。消费补短板则重点关注攻守兼备的消费互联网,经营有望率先企稳的乳制品和大众餐饮等板块,择机配置顺周期特征明显的餐饮供应链、酒店等行业。