中国经济网北京6月27日讯 线上线下(300959.SZ)今日复牌,股价上涨。

据线上线下昨晚公告,2025年6月26日,公司控股股东、实际控制人汪坤、门庆娟及其一致行动人无锡峻茂投资有限公司(以下简称“无锡峻茂”)与深圳深蕾科技股份有限公司(以下简称“深蕾科技”)签署了《股份转让协议》、《表决权放弃协议》。根据《股份转让协议》,汪坤、门庆娟、无锡峻茂拟合计向深蕾科技转让所持有的上市公司10,706,199股股份,占总股本的13.32%(以下简称“本次转让”)。根据《表决权放弃协议》,汪坤、门庆娟、无锡峻茂在本次转让后,合计放弃转让后持有的公司32,118,605股股份的表决权,占公司总股本的39.96%。

若本次股份转让及表决权放弃完成后,深蕾科技将持有公司10,706,199股股份,占上市公司总股本的13.32%,深蕾科技将成为公司控股股东,夏军、李蔚将成为上市公司的实际控制人。

线上线下表示,本次权益变动不触及要约收购,亦不存在违反相关承诺的情形。本次股份转让不会对上市公司的正常生产经营造成不利影响,亦不存在损害公司和中小股东利益的情形。

本次股份转让事项尚需交易各方按照协议约定严格履行相关义务、深蕾科技股东大会审议通过、国家市场监督管理总局经营者集中反垄断审查、取得深圳证券交易所合规性确认意见以及根据相关法律法规要求可能涉及的其他批准后,方可在中国证券登记结算有限责任公司深圳分公司办理过户登记手续。

本次交易能否实施完成存在不确定性,公司将根据后续进展情况,及时履行相关信息披露义务。

《股份转让协议》显示,汪坤将持有的上市公司6,936,248股股份(占上市公司总股本的8.63%)转让给深蕾科技,门庆娟将持有的上市公司2,350,778股股份(占上市公司总股本的2.93%)转让给深蕾科技,无锡峻茂将持有的上市公司1,419,173股股份(占上市公司总股本的1.77%)转让给深蕾科技。第一期标的股份合计10,706,199股,占上市公司总股本的13.32%。

双方同意第一期标的股份的转让价格为43.55元/股,不低于本协议签署日上市公司股份大宗交易价格的下限。据此,深蕾科技向汪坤支付转让款302,073,600.40元,向门庆娟支付转让款102,376,381.90元,向无锡峻茂支付转让款61,804,984.15元,合计支付转让款466,254,966.45元。

转让方承诺上市公司现有业务2025年度和2026年度(以下简称“业绩承诺期”)经审计营业收入合计不低于100,000万元,归属于母公司股东净利润(以下简称“净利润”)合计不低于2,000万元。前述业绩承诺净利润超过2,000万元的超额部分的80%作为现有业务团队的业绩奖励。

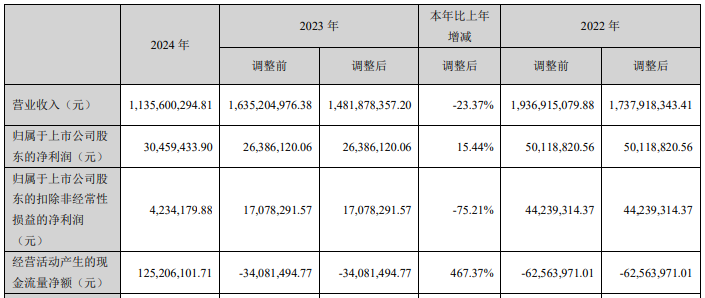

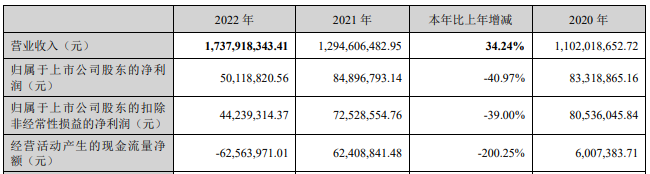

线上线下扣非净利已连降4年。线上线下2020年至2024年归属于上市公司股东的净利润分别为0.83亿元、0.85亿元、0.50亿元、0.26亿元、0.30亿元,归属于上市公司股东的扣除非经常性损益的净利润分别为0.81亿元、0.73亿元、0.44亿元、0.17亿元、0.04亿元。

2021年3月22日,线上线下在深交所创业板上市,公开发行2,000万股,占发行后总股本的25%,发行价格为41.00元/股。上市首日,线上线下股价创下高点129元,为该股截至目前的股价最高峰。

线上线下上市募集资金总额为82,000.00万元,扣除发行费用后募集资金净额74,958.68万元。线上线下实际募资净额比原拟募资多33,530.56万元。2021年3月9日,线上线下披露的招股书显示,公司原拟募集资金41,428.12万元,用于“企业通信管理平台建设项目”“分布式运营网络建设项目”“补充营运资金”。

线上线下的保荐机构(主承销商)是国信证券,保荐代表人是谢晶晶、傅毅清。线上线下首次发行费用总额为7,041.32万元,其中国信证券获得保荐及承销费用5,120.00万元。

值得注意的是,2024年5月16日,深交所网站公布关于终止对深蕾科技首次公开发行股票并在主板上市审核的决定。

深交所于2023年6月30日依法受理了深蕾科技首次公开发行股票并在主板上市的申请文件,并依法依规进行了审核。此后,深蕾科技向深交所提交了《深圳深蕾科技股份有限公司关于撤回首次公开发行股票并在主板上市申请文件的请示》,保荐人向深交所提交了《关于撤回深圳深蕾科技股份有限公司首次公开发行股票并在主板上市申请文件的申请》。根据《深圳证券交易所股票发行上市审核规则(2024年修订)》第六十二条的有关规定,深交所决定终止对深蕾科技首次公开发行股票并在主板上市的审核。

深蕾科技的主营业务是电子元器件分销及技术支持,为客户提供电子元器件及集成电路应用综合解决方案。

截至招股说明书签署日,深蕾发展直接持有公司6,602.0074万股股份,占总股本38.9082%,为公司控股股东。夏军及李蔚分别持有拔萃科技75%与25%的股份,拔萃科技持有深蕾发展100%股权,夏军及李蔚通过拔萃科技、深蕾发展合计间接持股比例为41.6497%,合计间接控制公司48.1239%的股份。报告期初至今,夏军担任公司董事长兼总经理,李蔚担任公司董事。综上,公司实际控制人为夏军、李蔚。

深蕾科技原拟在深交所主板公开发行股票数量不低于5,656.0537万股,发行完成后公开发行股份数占发行后总股数的比例不低于25%。本次发行全部为新股发行,原股东不公开发售股份。公司原拟募集资金150,082.45万元,分别用于扩充分销业务产品线项目、总部基地及研发中心建设项目、补充流动资金。

深蕾科技的保荐机构为为中信证券股份有限公司,保荐代表人为陈靖、潘绍明。