中国经济网北京3月10日讯 洁雅股份(301108.SZ)3月7日披露的关于持股5%以上股东及其一致行动人减持股份计划的预披露公告显示,持股5%以上股东铜陵明源循环经济产业创业投资基金中心(有限合伙)(以下简称“明源基金”)及其一致行动人苏州工业园区中亿明源创业投资中心(有限合伙)(以下简称“中亿明源”)计划在公告披露之日起15个交易日后的3个月内以集中竞价或大宗交易方式减持其持有的首次公开发行前股份总数不超过3,979,667股,占公司总股本比例不超过4.95%。

其中明源基金拟减持股份数量不超过2,813,906股,占公司总股本比例不超过3.50%;中亿明源拟减持股份数量不超过1,165,761股,占公司总股本比例不超过1.45%。若在减持期间公司有送股、资本公积转增股本等股份变动事项,上述股份数量做相应调整,但减持股份占公司总股本的比例不变。

截至公告披露日,明源基金持有洁雅股份8,360,000.00股,占公司总股本比例的10.40%;中亿明源持有洁雅股份1,204,926.00股,占公司总股本比例的1.50%;合计持股9,564,926.00股,占公司总股本比例的11.90%。

明源基金及其一致行动人中亿明源已获得中国证券投资基金业协会备案,申请通过了适用创业投资基金股东的减持政策。截至首次公开发行上市日,投资期限已满六十个月的,通过集中竞价和大宗交易方式减持股份总数不受比例限制。

本次减持原因为股东自身管理需要,股份来源于首次公开发行股票前取得的股份。

洁雅股份2024年第三季度报告显示,明源基金、中亿明源分别系公司第2、5大股东。

洁雅股份在公告中表示,本次拟减持的股东不属于公司控股股东、实际控制人及其一致行动人,本次减持计划实施不会对公司治理结构及未来持续经营产生重大影响,也不会导致公司控制权发生变更。

2021年12月3日,洁雅股份在深交所创业板上市,公开发行股票数量为2500万股,占发行后总股本的25%,发行价格为57.27元/股。上市首日,洁雅股份盘中股价最高报97.58元,为该股上市以来最高价。目前该股处于破发状态。

洁雅股份募集资金总额为11.63亿元,扣除发行费用后,募集资金净额为10.32亿元。该公司最终募集资金净额比原计划多6.56亿元。洁雅股份于2021年11月29日披露的招股书显示,公司拟募集资金3.76亿元,分别用于多功能湿巾扩建项目、技术研发中心升级项目、仓储智能化改造项目。

洁雅股份的保荐机构(主承销商)为国融证券股份有限公司,保荐代表人为刘元高、章付才。洁雅股份发行费用合计1.31亿元,国融证券股份有限公司获得保荐、承销费用1.08亿元。

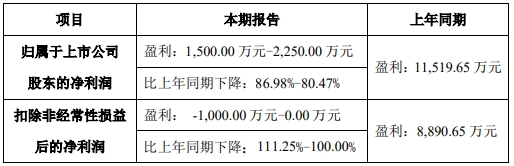

洁雅股份预计2024年归属于上市公司股东的净利润为1,500.00万元至2,250.00万元,比上年同期下降86.98%至80.47%;预计扣除非经常性损益后的净利润为-1,000.00万元至0.00万元,比上年同期下降111.25%至100.00%。